Версия 3.1 от 29.01.2021

Стратегия постоянно дополняется и обновляется. Вы можете сохранить ее в закладки и периодически перечитывать.

На растущем рынке (а у долгосрочного инвестора рынок ВСЕГДА растущий, т.к. он рассматривает длительные промежутки времени) долгосрочный инвестор, покупая акции фундаментально крепких, надежных и потенциально растущих компаний (или фонды) на срок от 1 до Х лет (где Х может быть равен 10, 20 и даже более годам) почти всегда обгоняет спекулянтов, стремящихся купить подешевле и продать подороже, чтобы снова купить подешевле.

В случае, если инвестор пользуется некоторыми фишками и приемами (которым можно научиться в канале или в нашем крутом чате, в котором я отвечаю на вопросы), тогда он обгоняет спекулянтов еще более значительно.

Некоторые фишки, которым можно научиться в нашем чате:

С чем действительно нужно определиться — так это с соотношением растущей и защитной частями вашего портфеля.

| Преимущества | Недостатки | |

|---|---|---|

| Растущая часть | Быстрый рост капитала | Высокая волатильность |

| Защитная часть | Низкая волатильность | Средний темп роста капитала |

Чем к большему риску вы готовы, тем больше в вашем портфеле должна быть доля растущих компаний или фондов.

| Ваша ситуация | Растущая часть | Защитная часть |

|---|---|---|

|

Цель: сохранить деньги Терпимость к риску: низкая, не хотите просадок В панике можете совершать ошибки , вы впечатлительны и можете запаниковать во время падений или же деньги могут потребоваться в ближайшее время (до 1 года) |

0% | 100% |

|

Цель: больше сохранить, немного увеличить Терпимость к риску: ниже средней Вы понимаете, что биржа — это не вклад в банке, готовы к просадкам до 20%. Хотите, чтобы капитал рос быстрее. Можете подержать деньги на брокерском счете, переждать просадку |

30% | 70% |

|

Цель: баланс между сохранностью и желанием преумножить Терпимость к риску: средняя Вы хотите быстрого роста, готовы к “заморозке” денег на 5-10 лет. |

50% | 50% |

|

Цель: желание преумножить Терпимость к риску: высокая У вас нет времени, чтобы защищать капитал. Ваша цель — как можно быстрее увеличивать депо. Вы готовы “заморозить” деньги на 10+ лет. |

80% | 20% |

|

Цель: максимальный рост депозита Терпимость к риску: очень высокаяХотите максимального бескомпромиссного роста и любите рисковать? Опасная стратегия инвестирования, когда вы инвестируете только в растущую часть и готовы заморозить деньги на 10+ лет |

100% | 0% |

Шорт — это уже не инвестирование, это уже трейдинг. Поэтому в моей стратегии это неприменимо.

Беда шортов в том, что с ними можно потерять все, т.к. рост акции бесконечен, и пока вы в шорте, вы рискуете. Разумеется, речь идет о ситуации, когда вы встали в шорт без стопов.

Трейдер, шортящий без стопов — не трейдер. Такого "трейдера" рынок когда-нибудь обязательно накажет. И, как правило, наказание будет неожиданным и суровым. Лучше откатиться немного назад, вылетев на стопе, чем рискнуть всем.

Спасение: не использовать шорт вообще

Долгосрочные инвесторы НЕ ШОРТЯТ акции.

Продажа и покупка путов, коллов, разные другие трейдерские инструменты, увеличивающие возможную прибыль за счет плечей и убытков без ограничений, в том числе структурные ноты — все это мы исключаем и не используем. На начальном этапе вам это не нужно. Когда будет нужно, тогда это уже будет не стратегия долгосрочного инвестора (хотя можно использовать для этого опционы, но для этого их нужно досконально изучить хотя бы просмотрев все видео Солодина и имея очень неплохой депозит)

Если вы почти ничего не поняли из абзаца выше — не беда, вам все это не нужно. Не заморачиваейте голову. Можно разбогатеть без этого. На первые пару лет вам точно хватит обычного долгосрочного инвестирования.

Если залезете в инструменты, описанные выше без четких знаний — рискуете потерять все. Вообще всё. Примеров — огромное множество. Поверьте, вы скорее сольете депозит, чем раскачаете его. А если и раскачаете — то позже сольете :) Этому нужно учиться, этим нужно заниматься, это не имеет ничего общего со стратегией инвестирования в долгосрок.

Для защиты от возможных проблем мы будем использовать самое простой и популярный способ — диверсификацию.

С детства нам знакома поговорка: «Не клади все яйца в одну корзину». По сути, это и есть диверсификация — покупка большого количества активов с целью уменьшения рисков каждого из них в отдельности. В случае падения стоимости одного из активов портфеля, вы рискуете тем меньше, чем меньше была доля проблемного актива.

Перефразируем: вы защищены тем сильнее, чем больше в вашем портфеле разных активов (желательно — разных секторов, направлений, стран и типов активов).

Считается, что для диверсификации в портфеле обязательно должны быть активы разного типа, т.е. облиггации и акции. Желательно — в равных пропорциях.

Наверняка во многих курсах вам долго и нудно рассказывали про пользу облигаций. После коронавирусных локдаунов и снижения ставок практически до нуля облигации перестали быть выгодным инструментом для инвестирования.

Есть множество исследований, показывающих, что акции на длинном периоде в большинстве случаев имеют большую доходность, чем облигации. Как “плохие”, так и “хорошие” облигации имеют значительно более низкую доходность по сравнению с акциями, при этом надежность (на длинном промежутке) почти не превышает, а иногда и вовсе ниже надежности акций, особенно, если речь идет о надежных компаниях.

Именно поэтому в моем портфеле будут присутствовать только акции (для любителей облигаций будет версия портфеля с облигациями)

Второй вопрос, с которым нужно определиться — будете ли вы инвестировать с помощью фондов или акций.

Если ваш депозит менее 250-300 тысяч рублей, ваш путь — покупка фондов, иначе вы не сможете должным образом диверсифицировать портфель. Покупка фондов является самым быстрым, простым и безопасным способом инвестирования.

Инвестирование в фонды многим кажется скучным. Да, возможно, это скучно, но это более безопасно, чем подбирать акции вручную. Второй плюс инвестирования через фонды — нет необходимости тратить время на анализ компаний, поиск точек входа, анализ новостного фона.

Фонды идеально решают задачу диверсификации активов, т.к. содержат множество акций внутри. Чтобы достичь аналогичного эффекта с помощью акций, потребуется достаточно солидный размер портфеля, именно поэтому инвестирование в акции всегда менее безопасно.

Я часто вижу инвесторов, купивших #TSLA или #M на 80% депозита. Да, это драйвово, это адреналин, риск, возможно большой рост. Но это — большой риск. Вышла новость, решили придавить медведи, закончился тренд восходящий, кто-то выпустил страшный твит... и вот вы уже не так удачливы.

После любого безудержного роста всегда бывает коррекция, и совершенно не факт, что купленная вами акция отрастет обратно: может быть, рухнула вся ваша отрасль или конкретно ваша компания, потому что случился какой-нибудь взрыв, вскрылся обман, кто-то оказался неугоден президенту и т.д... Да мало ли причин?

Когда вы "на всю котлету" сидите в одной акции — вы рискуете. Сильно рискуете. Даже если вы на 100% уверены, что "все будет хорошо".

Спасение: диверсификация.

Минимум 10, лучше 15, еще лучше — 20-40 компаний в портфеле. Разных ли отраслей? Это уже как сами решите.

Чем больше отраслей, стран, валют, тем более вы защитились от рисков, но тем сильнее вы усреднили и свою прибыль.

Одна из ошибок — покупка слишком дорогих (для данного инвестора) акций. Эта ошибка приводит к тому, что в случае падения цены на акцию, вы не можете усреднить ее, т.к. сложно собрать всю сумму, либо если даже одна акция данной компании занимает в портфеле слишком большую долю.

Представьте, что акция сильно упала (но при этом не потеряла своей привлекательности, это лишь шанс для вас). Вы должны мочь докупить хотя бы одну акцию дополнительно, чтобы при этом:

У вас хватило денег (вы бы смогли сделать пополнение счета или продать другие акции/облигации/фонды на необходимую сумму

После докупки акция не превысила отведенную на одну акцию долю.

Самые простые примеры: #GOOG Google (±1500$) и #AMZN Amazon (±3200$)

1. Депо на 10 000$. Покупать Google и Amazon в этом случае нельзя, т.к. даже покупка одной акции нарушит долю (акция будет занимать более 10% порфтеля)

2. Депо на 20 000$. Покупать Google и Amazon в этом случае нельзя. Ацию Google вы не сможете усреднить, т.к. в случае усреднения Google займет 15% портфеля.

3. Депо на 30 000$. Покупать Google можно, но осторожно, т.к. вторая акция сразу сделает долю Гугла максимальной. Покупать Amazon нельзя

и т.д.

Ваш_портфель / 20 = максимальная цена акции, которую можно рассматривать для покупки в портфель без нарушения этого правила.

Где “ваш_портфель” — это стоимость всех активов и валюты на вашем брокерском счете.

Ваш_портфель / (2 * колво_акций)

Где “колво_акций” — это количество акций в вашем портфеле, но не менее 10

Таким образом, если вы хотите владеть акциями Amazon и имеете 10 акций в портфеле, то вам необходимо иметь на брокерском счете не менее 64 000$

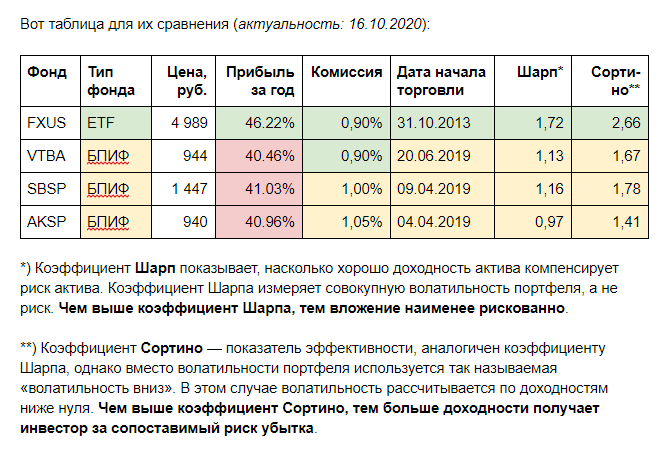

Для обеспечения защитной части портфеля через фонды достаточно купить фонд на широкий индекс. Существует несколько вариантов:

Я предпочитаю использовать FXUS, как единственный ETF-фонд на широкий рынок акций, остальные варианты — БПИФы. Об отличиях читайте в FAQ'е: Отличия ETF от БПИФ.

Если вам все равно неспокойно видеть в качестве “защитного актива” фонд на широкий рынок, можете взять в качестве защиты фонд на еврооблигации FXRU — он безопаснее.

FXRU имеет достаточно скромную доходность

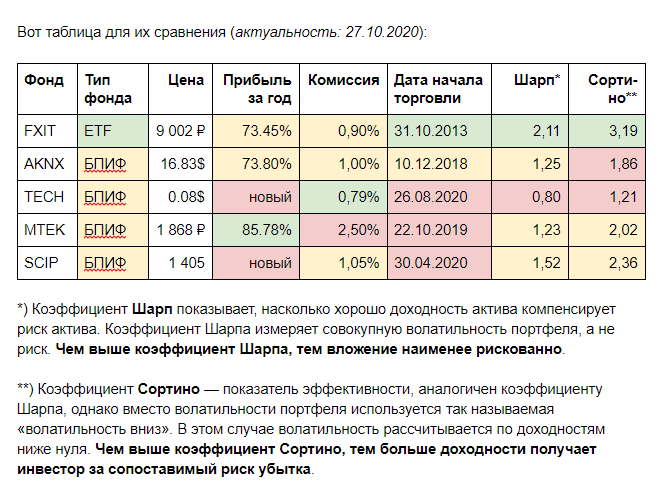

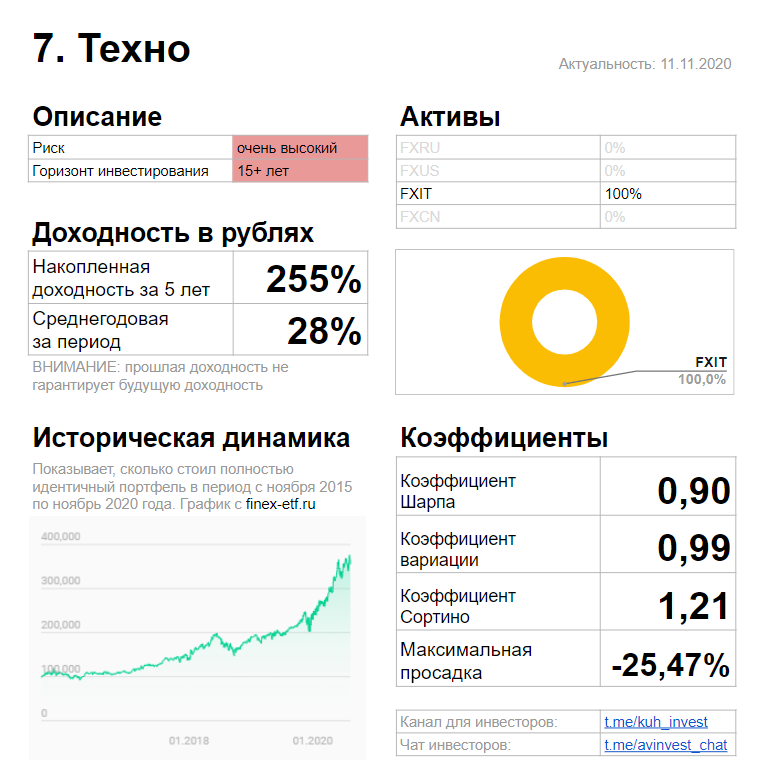

В качестве растущей части портфеля вы можете использовать фонды на технологические компании (FXIT или другие российские БПИФы), а также фонд на акции китайских компаний — FXCN. Традиционно доходность этих фондов выше доходности фондов на акции компаний широкого рынка (FXUS)

Если вы квалифицированный инвестор или торгуете у зарубежного брокера, можно инвестировать в QQQ (самый популярный фонд на Nasdaq) или в еще более рискованные инструменты: активно управляемые фонды ARKK (фонд на инновации), ARKG (фонд на компании, занимающиеся генетикой) и другие Ark-фонды: ARKQ, ARKF, ARKW.

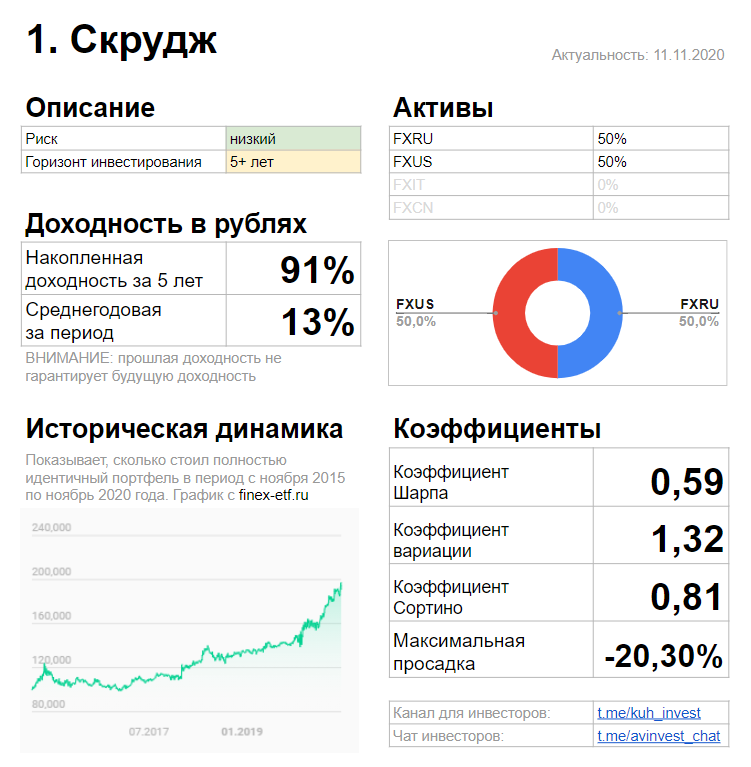

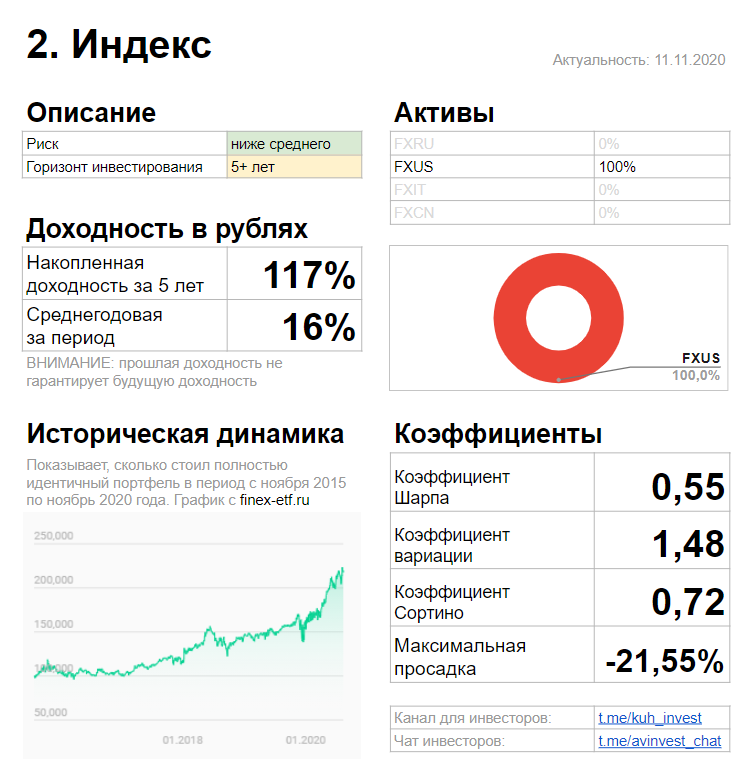

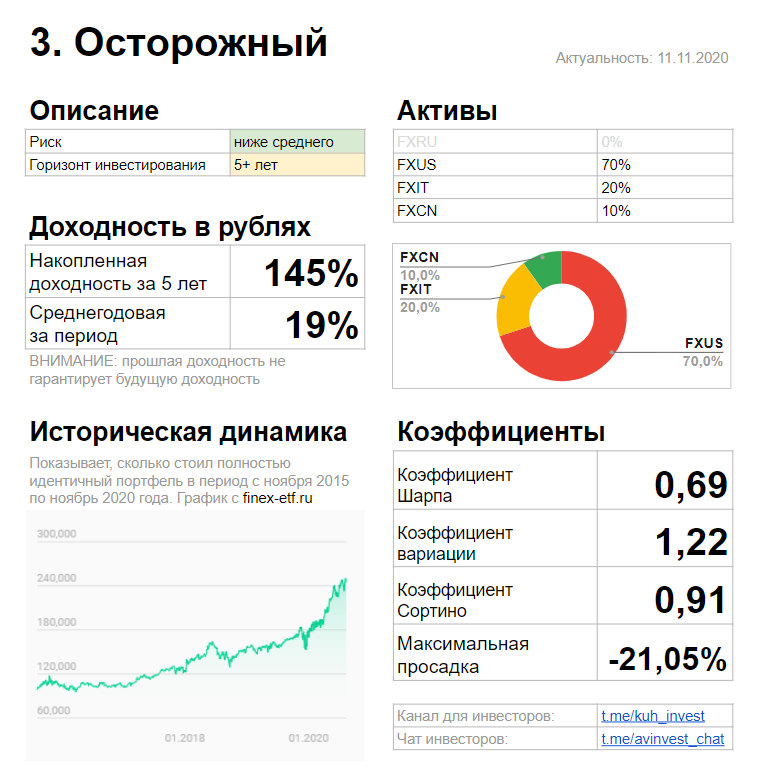

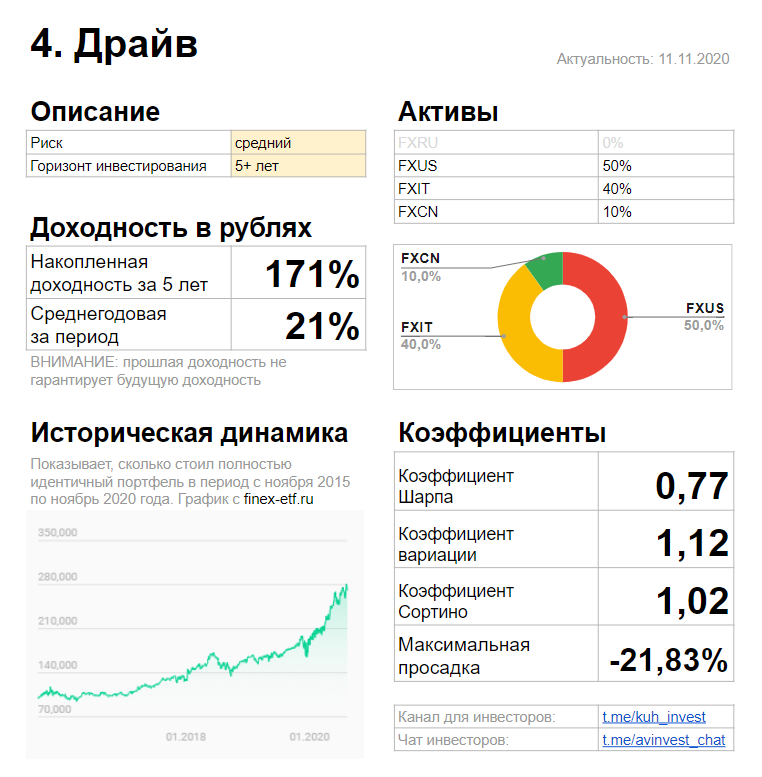

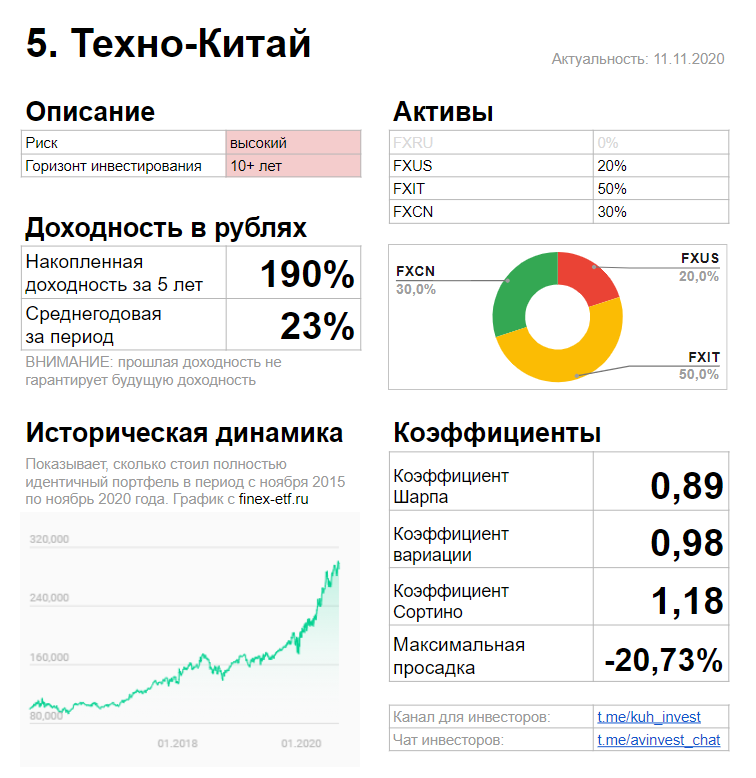

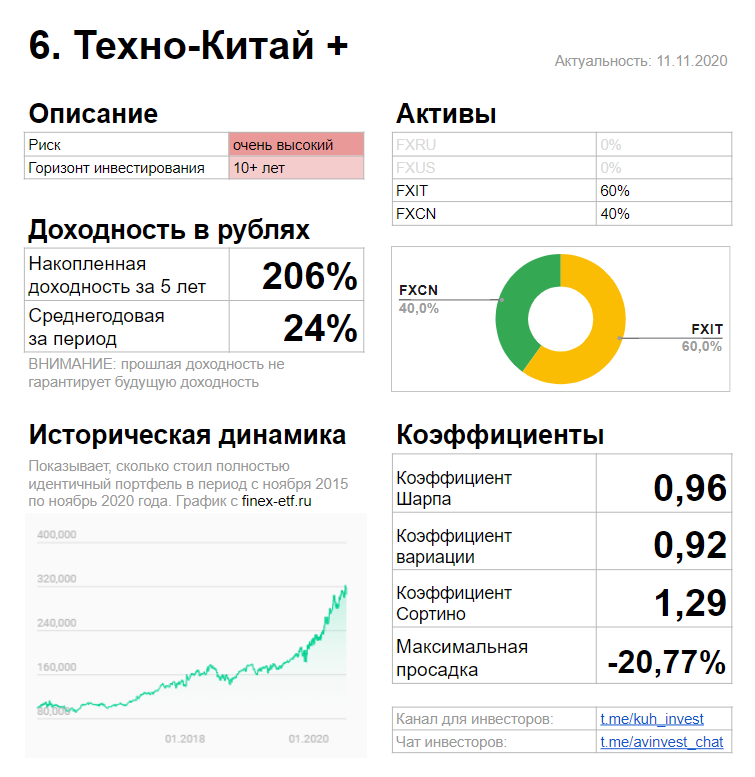

Я подготовил для вас примеры портфелей, которые можно использовать в зависимости от допустимого уровня риска (актуальность: 07.11.2020).

Портфели можно найти в соответствующем разделе: Модельные портфели. Ниже я выкладываю их для ознакомления

Я считаю, что для защитной части портфеля лучше использовать не акции отдельных компаний, а фонды. Покупка одного фонда дает возможность инвестировать сразу во множество компаний, что и делает фонд защитным.

Поэтому для организации защитной части портфеля смотрите пункт 3.1.

Не стоит сильно переживать, что акции в фонде будут пересекаться с отдельными акциями из пункта 4.2. Если вас это тревожит, уменьшите долю тех акций, которые в большом количестве присутствуют в фонде.

Предупреждение: Перед тем, как начать подбор акций отдельных компаний, следует помнить, что 80% инвесторов, пытающихся обогнать индекс широкого рынка, потерпели неудачу. Не факт, что у вас получится выбрать растущие компании, которые действительно обгонят индекс.

Это потребует вашего вовлечения, ведь единственно верного списка компаний не существует. Каждая компания может удовлетворять или не соответствовать чьим-то требованиям.

ВНИМАНИЕ: этот вариант подходит только если депозит превышает 250-300 тысяч рублей.

Даю пункты без пояснений, все объяснения можно найти в чате или на канале.

#AAPL Apple — супер рентабельность, хорошее фин.здоровье, нормальный долг, монополист на своем рынке с армией фанатов, захват новых рынков: стриминговая музыка, телевидение, игры. Сам пользуюсь многими продуктами и буду пользоваться всегда.

#MSFT Microsoft — супер рентабельность, хорошее фин.здоровье, крупнейшая IT-корпорация, гигант, монополист. Продукты Microsoft окружают меня 80% моей жизни c 1987 года. Переход на подписочную систему оплаты продуктов постепенно увеличивает выручку и прибыль.

#FB Facebook — супер рентабельность, отличное фин.здоровье (почти нет долга). Монополист в соцсетях, если не считать Китай. Единственная компания, предоставляющая таргетированную рекламу практически на любую аудиторию, поэтому все гиганты S&P размещают в FB и Instagram свою рекламу.

#GOOG Google — супер рентабельность, отличное фин.здоровье (почти нет долга). Монополист среди поисковых систем и контекстной рекламы, а также на рынке смартфонов. Я работаю с Google с самого ее основания.

#V Visa и #MA Mastercard — супер рентабельность. Visa и Mastercard будут получать выручку просто за использование их карт. Использование карт растет, организовываются новые совместные проекты с банками и финансовыми системами. Активно покупают другие финтех-стартапы.

#TSM Taiwan Semiconductor Manufacturing — супер рентабельность. Компания является необходимой другим технологическим гигантам: от продукции TSM зависят крупные производители электроники: Apple, Huawei, Realtek, AMD, NVIDIA, Qualcomm, Broadcom, Intel.

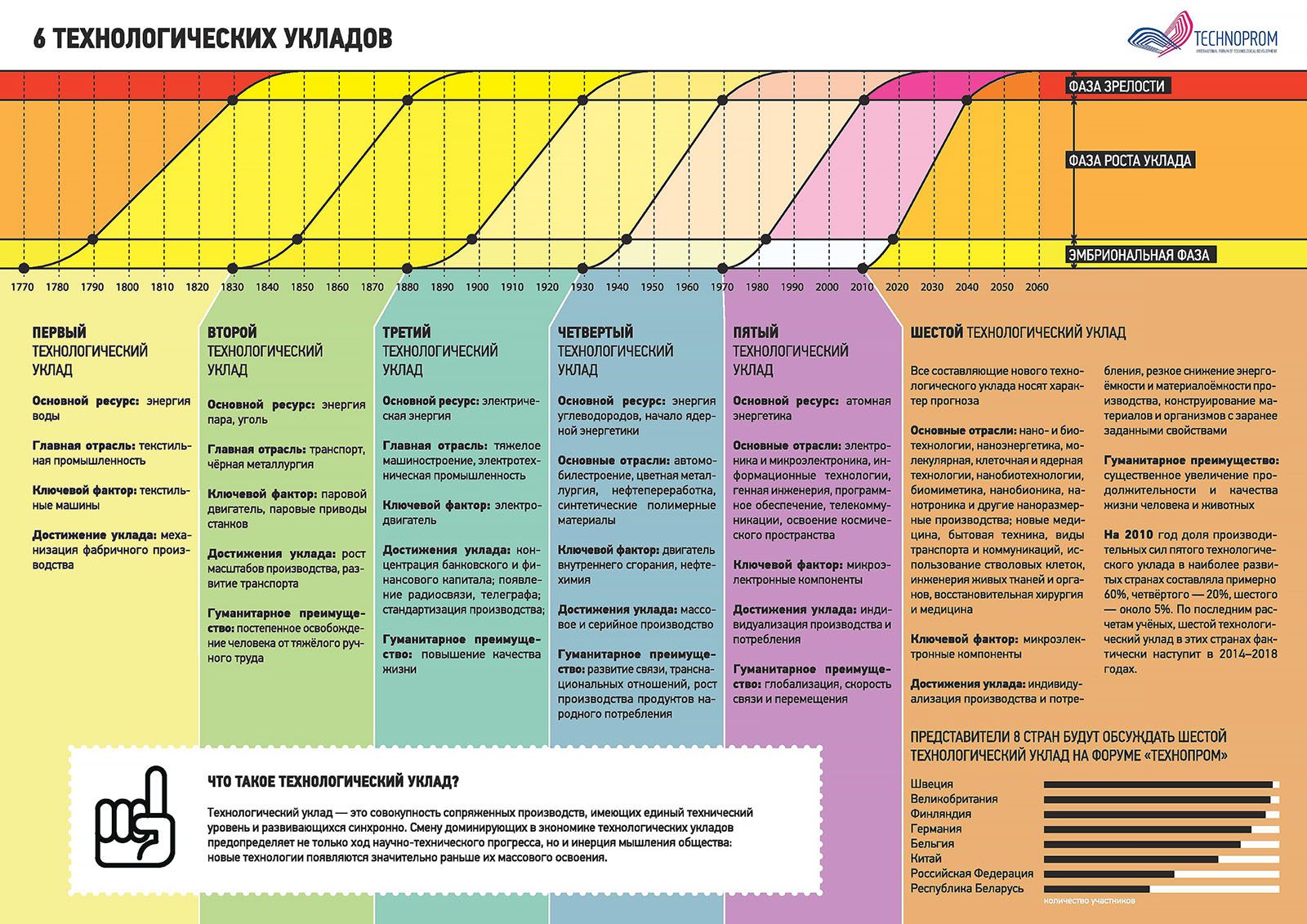

Существует 6 технологических укладов. Мы находимся в пятом, ключевое отрасли которого: электроника, полупроводники, информационные технологии, генная инженерия, программное обеспечение и телекоммуникации. За этими сферами будущее.

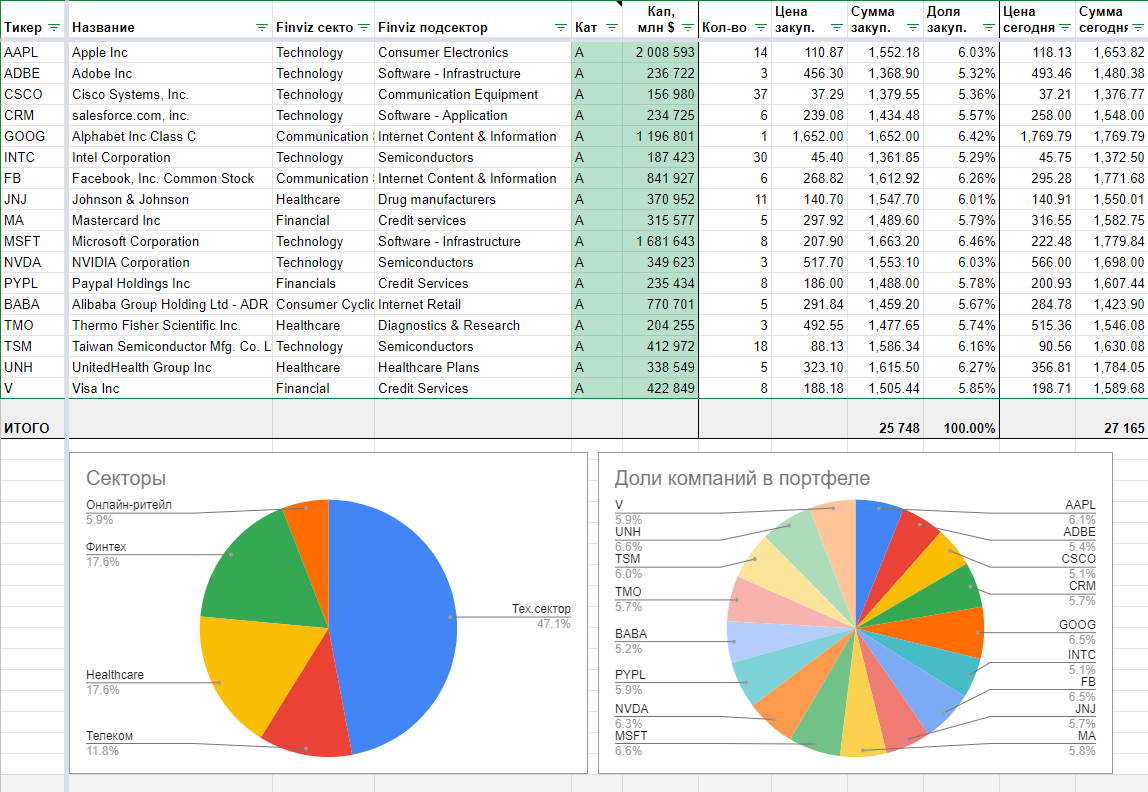

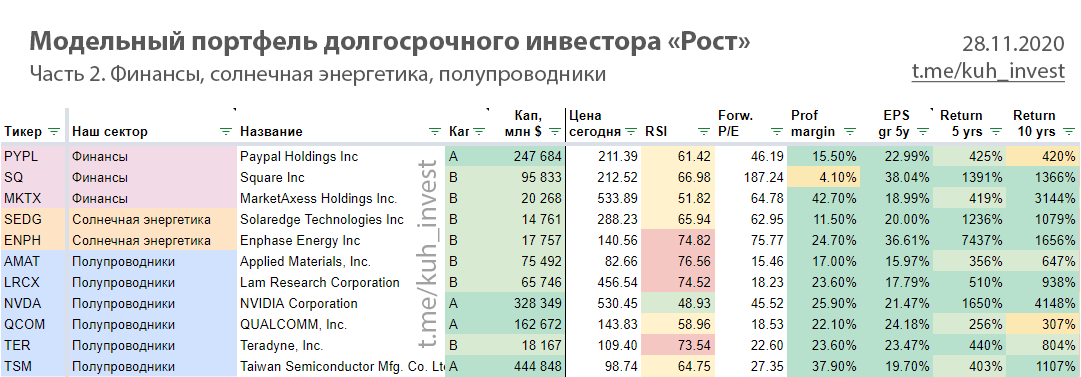

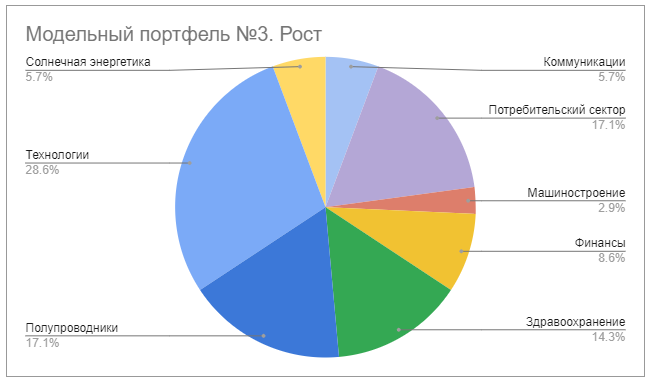

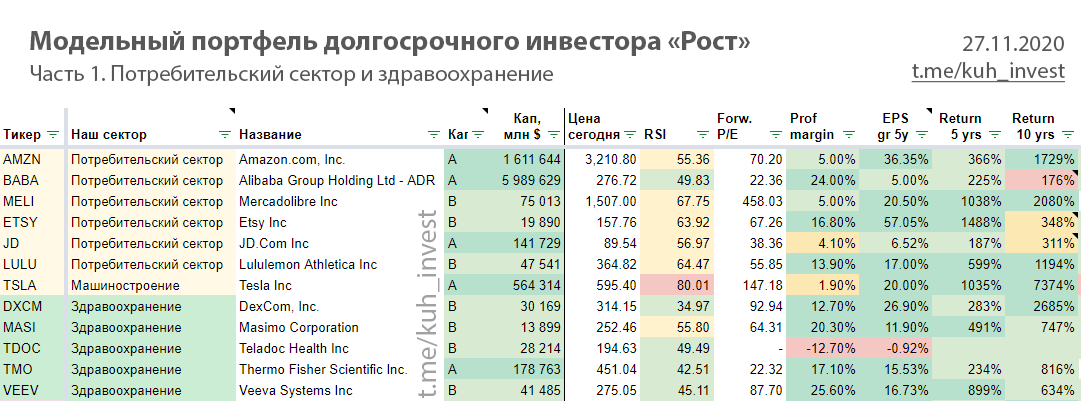

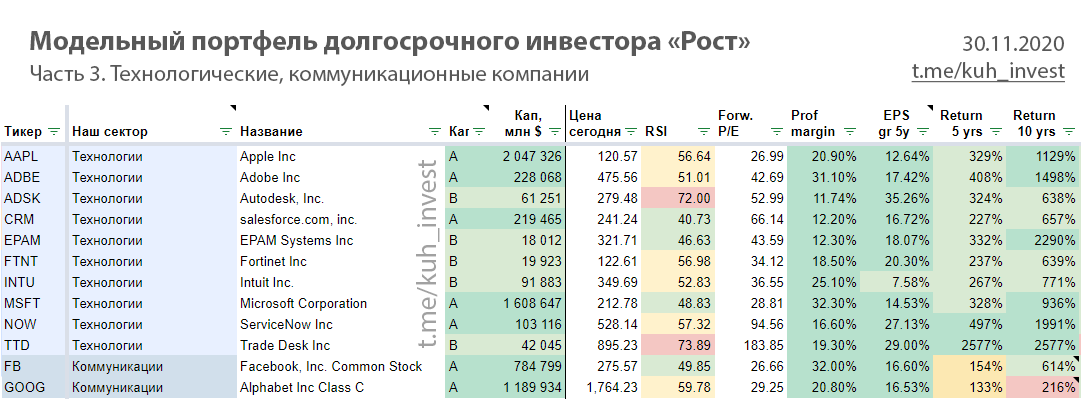

Вместе с группой инвесторов мы подготовили для вас примеры портфелей, которые можно использовать в зависимости от допустимого уровня риска

Портфели можно найти в соответствующем разделе: Модельные портфели. Ниже я выкладываю скриншоты для ознакомления.

Выбор точек входа для долгосрочного инвестора не имеет большого значения. Конечно, можно стараться покупать фонды и акции на коррекциях, но шанс, что вы поймаете идеальную точку входа стремится к нулю. Как правило, вы лишь упустите хороший момент для входа.

Ответы на самые частые вопросы читайте в разделе FAQ: Выбор точек входа.

Если сумма, на которую приобретается фонд или акция, достаточно велика (у каждого это свое значение), покупать по текущим ценам страшно.

Для того, чтобы снизить риск упущенной хорошей цены, существует техника "Вход каскадом", благодаря которой можно осуществлять покупку частями по следующему алгоритму:

1. Определяемся, сколько акций хотим купить (N)

2. Делим N на K, где K — это количество закупок, оно тем больше, чем более вероятно продолжение коррекции, от двух до 6Подбробнее читайте в FAQ: Что такое каскадный вход?

Продавать акции нужно с большой осторожностью. Особенно плохо поддаваться панике, когда паникующие инвесторы и трейдеры продают во время резкого падения.

Когда в вашей стратегии была ошибка или вы покупали актив, следуя не стратегии, а эмоциям или чьим-то рекомендациям или вообще сигналам. Лучше так никогда не делать. Продав актив, хорошо бы сделать выводы, чтобы в дальнейшем подобных ситуаций не было.

Некоторые акции приобретаются инвесторами спекулятивно, чтобы заработать на какой-то новости, периоде. Пример: вы рискуете, покупая акцию компании, надеясь на одобрение препарата FDA через Х месяцев. Или приобретаете акции разработчика компьютерных игр, ожидая, что игра получит титул "Игра года" и т.д.

Цена на акцию может вырасти очень сильно, тем самым значительно увеличив долю в вашем портфеле. Чтобы портфель не был перекошен в сторону одного актива, иногда уместно продать его часть, уменьшив тем самым долю и высвободив деньги для инвестиций в другие бумаги.

Что ж, поздравляю! Если наступил «День Х» — день, когда ваш портфель достиг таких размеров, что вы можете стать финансово независимым, вы вполне можете начать продажу растущих активов с целью их замены на дивидендные (т.к. планируете в дальнейшем получать дивиденды и жить на них)

Если ваши жизненные или инвестиционные обстоятельства изменились, вы хотите снизить долю рискованных активов и приобрести менее рискованные активы, если вам нужно сменить брокера, страну проживания, воспользоваться налоговыми послаблениями или вам срочно потребовались деньги. Будьте аккуратны с последней причиной (срочно нужны деньги) — очень часто проблемы можно решить, не вытаскивая деньги с брокерского счета.

Иногда случаются ситуации, когда в компании, в которую вы верили и у которой все было хорошо, вдруг происходят серьезные перемены — приходит новое руководство, стратегические ошибки, невыгодная сделка, которая перечеркивает прошлое компании, компания меняет вектор развития и теряет клиентов, компанию начинают разворовывать изнутри или компания подвергается прессингу со стороны правительства — причины могут быть любые. И вы вдруг понимаете, что не хотите быть акционером данной компании и вам с ней больше «не по пути».

Вообще, я редко делаю ребалансировку в классическом понимании (когда выросшие активы частично продаются, а просевшие докупаются). Вместо этого я рекомендую во время пополнений покупать активы, которые у вас просели больше других, но только в том случае, если вы по-прежнему верите в компанию и если доля этой компании не превышает отведенную.

Вам может казаться, что все это невероятно сложно. Если вы новичок, начните с раздела "Новичкам" и двигайтесь по шагам (раздел сейчас в стадии наполнения).

Если на каком-то этапе возникла проблема или сложность, задайте вопрос в инвест-чате — у нас дружная атмосфера, вам обязательно помогу я или другие участники.

На многие вопросы есть ответы в разделе FAQ инвестора.

Главное, помните, что чем раньше вы начнете, тем быстрее станете финансово независимым человеком.

Стратегию, кстати, очень полезно перечитывать несколько раз! Она постоянно обновляется и дополняется. Сохраните ее в закладки и возвращайтесь периодически.

Проект создан и поддерживается исключительно на личные деньги автора. На сайте на данный момент нет рекламы и ни одной платной услуги — все возможности сайта для вас абсолютно бесплатны.

Если вы хотите поддержать проект и отблагодарить меня, это можно сделать по ссылке.

Сайт не содержит платных услуг и рекламы. Если хотите поддержать проект, сделайте это по ссылке.

Напишите нам лично в Telegram

Напишите нам лично в Telegram